HOME > 相続・贈与税務サービス

ある日、突然親族が息を引き取る…。いつか、そういう日がやってきます。親類・知人への連絡、お葬式の手配、遺品の整理、役所への手続き、心の整理もつかないまま、次から次へと身内の方々がやるべきことがあります。法要が終わってひと段落。やらなくてはならないことの大きな手続きとして遺産分割があります。一定金額以上の財産を相続した場合には、相続税の申告納税義務が生じます。

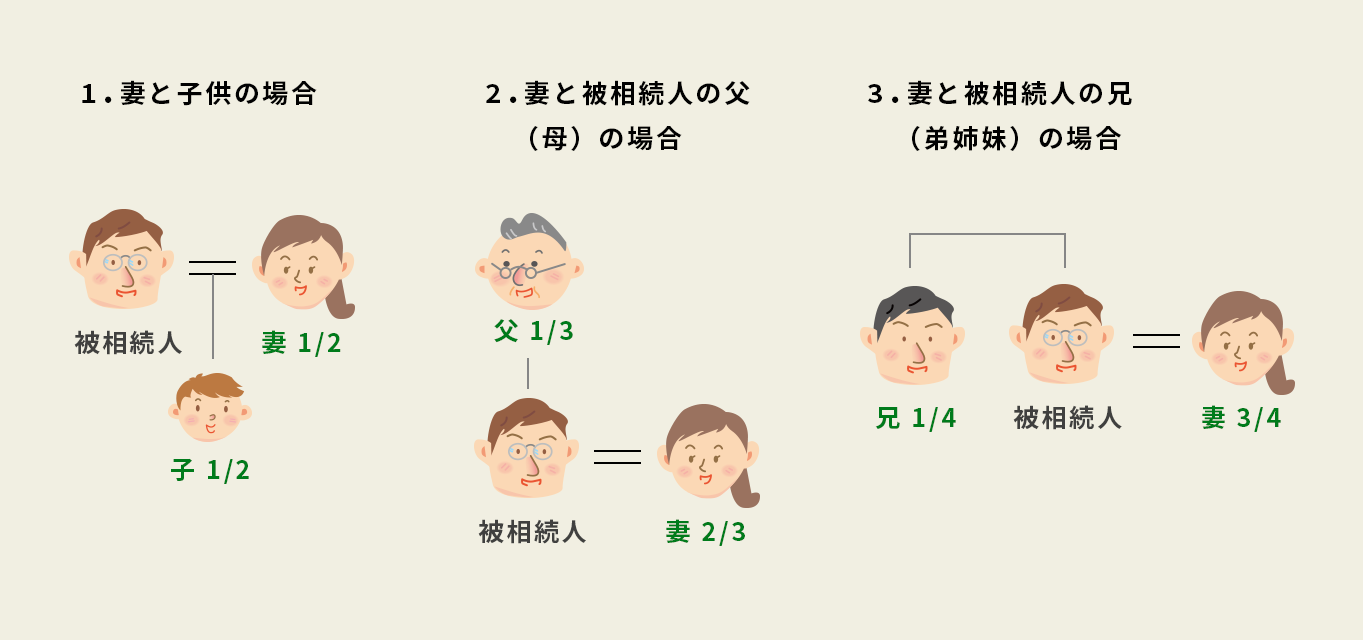

亡くなった人(被相続人)の財産を受け継ぐ権利を有した人を相続人といいます。民法上、配偶者は必ず相続人となることができます。配偶者とともに相続人となるのが子供となります。但し子供がいない場合には父母(直系尊属)、直系尊属がいない場合には、これらに代わって兄弟姉妹が相続人になることができます。子供は既に亡くなっているがその孫がいる場合、代襲相続といい、父母(直系尊属)でなく孫が相続人になります。

このように、被相続人の財産を受け継ぐ民法上の権利者(法定相続人)は、配偶者と子。子が既に死亡している場合には、子の代わりの代襲相続人として孫。子・孫がいない場合には、配偶者と被相続人の父母(父母がの代襲相続人としては祖父母)、父母祖父母がいない場合には、配偶者と被相続人の兄弟姉妹が法定相続人となります。

遺言があれば遺言に沿って相続します。遺言により法定相続人以外の者に財産を相続させることもできます。遺言がなければ法定相続人が法定相続人に応じて相続する権利を得ます。

| 相続人 | 法定相続分 |

|---|---|

| 1.妻と子供の場合 | 妻1/2 子供1/2 |

| 2.妻と被相続人の父(母)の場合 | 妻2/3 父(母)1/3 |

| 3.妻と被相続人の兄(弟姉妹)の場合 | 妻3/4 兄(弟姉妹)1/4 |

死亡した人の権利や義務などのすべてが相続の対象となります。預貯金や不動産などの財産の他に、借入金などの負債も相続することになります。財産がなく借入金しかない場合であっても、原則として、法定相続人が相続することになります。借金は死亡した人が借りたもので、相続人には関係ないように見えますが、放っておいたら、やがて銀行など貸主から法定相続人に督促がいくことになるでしょう。

連帯保証についてはどうでしょう? 「死亡した人の義務」ですから、相続放棄等をしない限り、相続の対象となってしまいます。

財産を誰がいくら相続するかについて単刀直入に話をするのは、親族間でなかなか話しづらいものです。亡くなってすぐ財産の話は不謹慎と考える人もあり、四十九日あたり、財産を管理あるいはよく知る配偶者や長男(女)などが事前にある程度下調べしておいた上で報告し、話し合いを始めるケースが多いようです。

円満に分割協議整えばよいのですが、協議がうまく整わないケースは少なくありません。中には裁判に発展するケースもあります。家庭裁判所に持ち込まれる遺産分割事件数は年々増加傾向にあり、平均審理期間が約1年ほど。3年、5年と長期に及ぶケースも珍しくありません。

遺産総額が一定額(基礎控除額)を超える場合、財産を相続した人は相続税を納める必要があります。基礎控除額は、3000万円+600万円×法定相続人数です。

法定相続人が配偶者と子供2人の場合には、4800万円ですので、遺産総額(相続財産-負債・葬式費用)が4800万円を超える場合、一定の相続税がかかります。課税遺産総額5000万円として、基礎控除額4800万円の場合、相続税は20万円程度ですが、相続税の税率は、10%~55%と、遺産が多いほど累進的に税率が高くなるしくみになっており、一方で、自宅など誰が相続するかによって相続税が減額となる特例制度がいくつかあります。 相続税の負担額も考慮しつつ、遺産分割協議を進めていく必要があるでしょう。

奈良会計事務所は、税のスペシャリストとして、相続対策、事業承継、相続税申告業務はもちろん、弁護士・司法書士とも連携し、相続にかかる問題解決にむけてサポートしてまいります。

| 税務代理報酬 |

基本報酬 遺産総額に応じた報酬額

※債務や葬式費用控除前の財産総額で、非課税・特例適用前の金額です。 |

|---|---|

| 加算報酬 |

|